移動平均線を利用したチャート分析の一つに、「ゴールデンクロス」と「デッドクロス」いう非常に有名な指標があります。ゴールデンクロスとデッドクロスは他の複雑な計算式を用いるテクニカル指標と比べると直感的に理解しやすく、投資初心者にとっても理解しやすいのですが、それゆえの注意点もあります。

今回はゴールデンクロスとデッドクロスの活用法と、注意点についてお伝えします。

ゴールデンクロスとデッドクロス

ゴールデンクロスとデッドクロスは移動平均線を使った指標の一つです。

移動平均線はネット証券が提供している無料投資ツールでもほとんどのサイトで利用でき、またゴールデンクロスとデッドクロスは視覚的にも判断しやすいこともあり、多くの投資家が参考にしている指標です。

移動平均線とは

移動平均線は、一定期間の終値の平均をつなぎ合わせて線にしたチャートのことを指します。

例えば、1日目の終値が100円、2日目の終値が105円、3日目の終値が102円、4日目の終値が102円、5日目の終値が101円であった場合、5日目の移動平均線は100+105+102+102+101÷5で102円となります。

6日目の終値が105円であれば、2日目~5日目の終値に6日目の終値と足し合わせて、5で割ると、6日目の移動平均線は105+102+102+101+105÷5で103円となります。

| 1日目 | 2日目 | 3日目 | 4日目 | 5日目 | 6日目 | |

|---|---|---|---|---|---|---|

| 終値 | ¥100 | ¥105 | ¥102 | ¥102 | ¥101 | ¥105 |

| 5日移動平均線 | ‐ | ‐ | ‐ | ‐ | ¥102 | ¥103 |

一定期間の取り方には、5日移動平均線以外にも25日移動平均線、75日移動平均線などさまざまな取り方があります。短期間であればあるほど直近の動きを反映しやすく、長期であるほど1日1日の株価に影響されず、緩やかなカーブを描くことになります。

移動平均線は単独でも株価の流れや相場を判断することができますが、5日移動平均線と25日移動平均線を組み合わせるなど、期間の異なる移動平均線を組み合わせることで相場を判断することもできます。

ゴールデンクロスとデッドクロスとは

ゴールデンクロスとデッドクロスは、期間の異なる2つの移動平均線との関係で相場の転換点を確認するテクニカル指標です。

ゴールデンクロス

ゴールデンクロスは、株価が下落した後に上昇に転じ、短期の移動平均線が、長期の移動平均線を上抜く現象のことを指します。

ゴールデンクロスは、下降トレンドから上昇トレンドへの転換と見ることができ、買いサインとなります。

(SBI証券 3カ月 5日移動平均線と25日移動平均線)

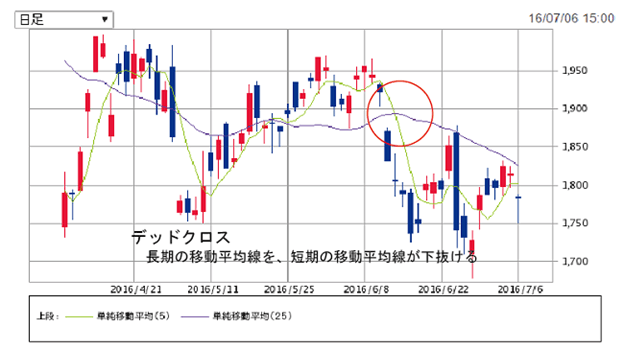

デッドクロス

デッドクロスは、逆に株価が上昇した後に、下降に転じ長期の移動平均線が短期の移動平均線を下抜ける現象のことを指します。

デッドクロスは、上昇トレンドから下降トレンドへの転換と見ることができ、売りサインとなります。

(SBI証券 3カ月 5日移動平均線と25日移動平均線)

上記サンプルには、5日移動平均線と25日移動平均線を使っていますが、ゴールデンクロスとデッドクロスの判断には日足の場合25日と75日の移動平均線が多く、週足で見る場合には13週移動平均線と26日移動平均線の組み合わせを使うことが多くなっています。

ゴールデンクロス(デッドクロス)は抜け方により判断を変える

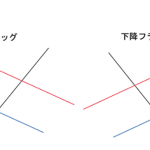

ゴールデンクロスはただ上抜ければ買いサインと見るのではなく、抜けるまでの移動平均線の形により判断を変える必要があります。

長期移動平均線が上昇中

ゴールデンクロスが見られた時点の前の期間において、長期の移動平均線が上昇していた場合、株価の上昇はより強い可能性が高くなります。ただし、ゴールデンクロスは株価に遅れて表われるため、急激な上昇の後の反動には注意が必要です。

長期移動平均線が横ばい

ゴールデンクロスが見られた時点の前の期間において、長期の移動平均線が横ばいだった場合、弱い上昇となる可能性が高いと言えます。

長期移動平均線が下降中

ゴールデンクロスが見られた時点の前の期間において、長期の移動平均線が下降中であった場合、弱い上昇か、その後すぐに下降トレンドに入ってしまう可能性もあります。

上記3点はデッドクロスの場合も同様です。

ゴールデンクロス(デッドクロス)の注意点

ゴールデンクロスには以下の点に注意する必要があります。

投資初心者はカモにされることがある

既に説明してきたように、ゴールデンクロスは投資初心者にとっても理解しやすい指標です。

しかし、ただゴールデンクロスが出たから買うというだけでは負けてしまう可能性が高いでしょう。特に投資初心者の場合は注意が必要です。

どういうことかというと、投資初心者は数少ないテクニカル指標の中で、ゴールデンクロスを頼りに投資判断をしようとします。そのため、ゴールデンクロスが表われたところで買い注文を出してしまいます。

買い注文が集まると株価は上がるため、投資上級者はそのことを心得ており、ゴールデンクロスが表われると利益確定売りをしようとします。結果として、株価は下がることになり、ゴールデンクロスが表われた段階で買い注文を出していた投資初心者は利益を得ることもできずに株価が下がってしまうことになります。

一方投資上級者はゴールデンクロスが表われる前に仕込んでいるということになります。

さらに、投資上級者の中にはゴールデンクロスに合わせて空売り(信用売り)を仕掛ける可能性もあります。そうするとさらに売りの圧力が強まり、株価の下落に拍車をかけることになります。

ゴールデンクロスにはだましがある

テクニカル指標にはだましと呼ばれるものが存在しますが、ゴールデンクロスにもこのたましがあります。

ゴールデンクロスのだましは簡単にいうとゴールデンクロスをしたら上がると予想して買いサインとなりますが、その逆に下がるということです。これは上記で書いたことと同じ理由で起こります。

ゴールデンクロスはあらかじめ予想することが簡単なため、その前に仕込みを始める人が表われ、ゴールデンクロスが表われるところではすでにその逆に動き始めるというわけです。

ゴールデンクロスは後についてくるサイン

ゴールデンクロスは、トレンドフォロー系と呼ばれる、株価の後についてくるテクニカル指標に分類されます。

ゴールデンクロスは、移動平均線を元に相場を判断するテクニカル指標で、すでに説明したように移動平均線は過去数日間の株価を参考にする指標です。

つまり、移動平均線は過去の株価を参考にしてつくられる指標なため、その移動平均線を元に判断するゴールデンクロスは、株価の後についてくる指標となるのです。

対策としては、ゴールデンクロス単独で投資判断をするのではなく、複数の指標を参考にするか、ゴールデンクロスが表われたらすぐ動くのではなく、しばらく様子を見てから動くようにする方法が考えられます。

・オシレーター系の指標を組み合わせる

テクニカル指標には、トレンドフォロー系のテクニカル指標の他に、オシレーター系と呼ばれる指標があります。

オシレーター系のテクニカル指標は、買われすぎ、売られすぎなどを示し、ゴールデンクロスより早く相場の判断をすることができることが特徴です。ゴールデンクロス単体で相場の判断をするのではなく、こうしたオシレーター系のテクニカル指標と組み合わせて判断をするとより早く投資判断することが可能になります。

・様子を見てから投資判断をする

ゴールデンクロスが表われてすぐに買い注文を出すと、だましに引っかかってしまう可能性もあるため、しばらく様子を見てから動くという手もあります。

本来ゴールデンクロスが表われた後は上昇トレンドに入るため、だましではないと判断できた時点で買い注文を出せば、うまく上昇トレンドに乗れる可能性も高まります。

上記注意点も、基本的にはデッドクロスも同様だと考えて問題ありません。

まとめ

ゴールデンクロスとデッドクロスは投資初心者にとって理解しやすいテクニカル指標ですが、だましの存在もあるため単独で使うと成功する可能性は低くなってしまいます。オシレーター系のテクニカル指標と組み合わせるなど複数の指標を参考にして投資判断をするようにしましょう。